Le prêt relais est une option de financement fréquemment adoptée par les propriétaires qui désirent faire une nouvelle acquisition avant de réaliser la vente de bien de leur résidence actuelle. Il s’agit d’une avance offerte par l’établissement bancaire, basée sur un pourcentage de la valeur du bien immobilier à vendre.

Néanmoins, comme tout emprunt, le prêt relais comporte ses propres frais et conditions, y compris des pénalités de remboursement anticipé et des frais d’ouverture. Il est donc essentiel de faire une simulation de prêt et de comprendre son fonctionnement et son coût total avant de déposer une demande de prêt.

Dans cet article, nous expliquerons en détail le principe du prêt relais, ses diverses formes, et les éléments qui déterminent son coût. Nous discuterons aussi des avantages et des désavantages liés à ce type de crédit immobilier. Que vous envisagiez d’acheter, de renouveler un plan de financement ou que vous soyez simplement intéressé, nous vous invitons à nous suivre dans ce guide sur le coût d’un prêt relais.

Comprendre le prêt relais

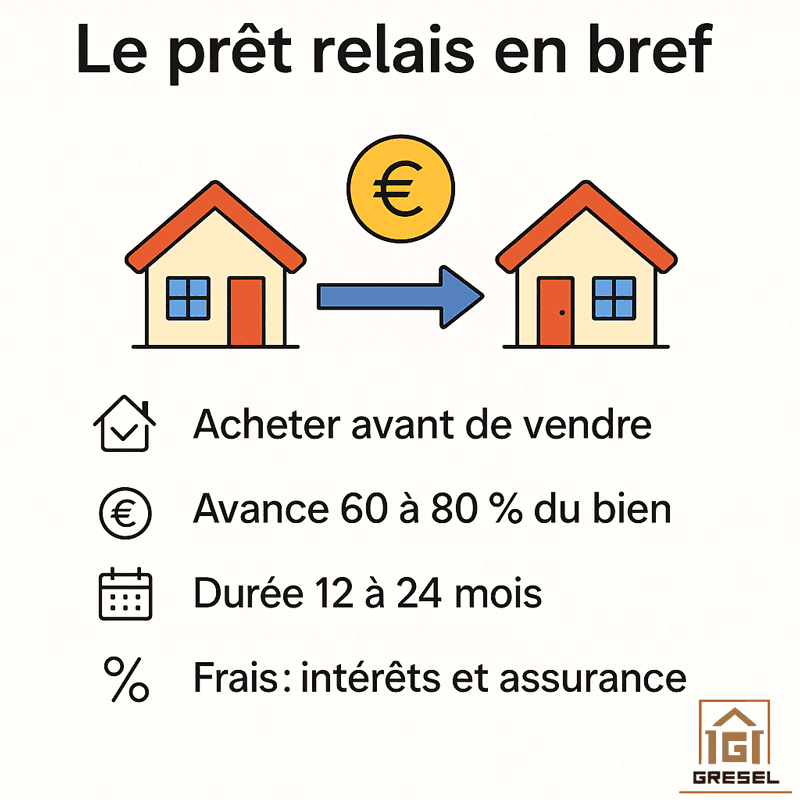

Le prêt relais est un type d’emprunt immobilier temporaire qui permet à un emprunteur de faire le pont entre l’achat d’un nouveau bien immobilier et la vente de son bien actuel.

C’est une solution financière qui évite la location temporaire et permet de ne pas manquer une bonne opportunité d’achat, en attendant la vente de son bien actuel. Il offre la possibilité d’acquérir un nouveau logement avant la vente du sien, éliminant ainsi le besoin et les coûts additionnels d’une location.

La banque ou le prêteur avance une partie du prix du nouveau logement, généralement entre 50 et 80% du prix de vente prévu du bien actuel, évalué en fonction de 60 à 80% de la valeur du bien à vendre.

L’emprunteur doit ensuite rembourser le prêt relais lorsque la vente de son bien est finalisée. La durée du prêt est généralement de 12 à 24 mois, mais la plupart des établissements bancaires accordent un prêt relais pour une durée d’un an, renouvelable une fois. Pendant cette période de transition, les mensualités ne concernent que les intérêts et l’assurance de prêt immobilier.

Les différents types de prêts relais

On distingue trois sortes de prêts relais : le prêt relais sec, le prêt relais adossé et le prêt relais à franchise complète ou partielle. Le choix du type de prêt relais dépend de la capacité d’emprunt de l’emprunteur et des conditions de vente du bien actuel.

Le prêt relais sec

Le prêt relais sec est une avance de trésorerie sur une durée courte. C’est le moins coûteux des prêts relais car il ne porte que sur une partie du prix de vente du bien à vendre. Il est idéal lorsque la vente du bien couvre entièrement l’achat d’un nouveau.

Le prêt relais adossé

Le prêt relais adossé est utilisé lorsque le nouveau bien coûte plus cher que le logement actuel. Dans ce cas, le prêt relais est couplé à un prêt immobilier classique. Il est nécessaire lorsque la vente du bien ne suffit pas à couvrir l’achat du nouveau bien et exige un crédit immobilier complémentaire.

Le prêt relais à franchise complète ou partielle

Avec le prêt relais à franchise totale, les intérêts sont remboursés simultanément au capital emprunté. Cela signifie que l’emprunteur n’effectue aucun paiement durant la période du prêt relais et restitue en une seule fois le capital ainsi que les intérêts lors de la cession de son bien.

Le coût d’un prêt relais

Le coût d’un prêt relais comprend principalement les intérêts, l’assurance de prêt, les frais de dossier et la garantie. Il est préférable d’opérer une vente rapide de son bien actuel pour esquiver des intérêts trop onéreux. Solder un prêt relais avant son terme doit être judicieux en comparant les frais inhérents aux intérêts intercalaires restants à régler.

Le taux d’emprunt pour un prêt relais tend à être supérieur à celui d’un prêt immobilier traditionnel en raison du risque accru pour l’institution bancaire. Ce taux oscille entre 1,45% et 1,75% selon les banques et les situations financières des emprunteurs.

Toutefois, si le profil de l’emprunteur est estimé fiable par la banque, un prêt relais peut bénéficier d’un taux préférentiel. Les intérêts du prêt sont calculés sur le montant du prêt et sont payés soit mensuellement, soit en une seule fois à la clôture du prêt. Outre les intérêts, d’autres frais comme les pénalités de remboursement anticipé, les frais de dossier et les frais d’ouverture sont à considérer.

Les facteurs qui influencent le coût d’un prêt relais

Plusieurs facteurs peuvent influencer le coût d’un prêt relais. Parmi eux, le montant du prêt relais, qui est calculé en fonction de la valeur du bien immobilier à vendre. En général, le montant du prêt relais est évalué en fonction de 60 à 80% de la valeur du bien vendu. Plus le bien est estimé à une valeur élevée, plus le montant du prêt relais sera important.

La durée de remboursement et les mensualités choisies influencent également le coût total du crédit immobilier. Plus la durée est longue, plus le coût du crédit sera élevé. Enfin, le choix de l’assurance emprunteur a un impact sur le coût du prêt relais.

Plus le taux d’assurance est élevé, plus le coût du prêt sera important. Une assurance emprunteur est généralement exigée pour un prêt relais, avec des garanties obligatoires qui peuvent varier d’une banque à l’autre. Afin d’obtenir le meilleur prêt relai, vous pouvez vous faire aider par un courtier en prêt immobilier.

Avantages et inconvénients d’un prêt relais

Parmi les avantages du prêt relais, on peut citer la possibilité d’acheter un nouveau bien sans avoir à attendre la vente de son bien actuel, l’absence de garantie réelle et l’évitement des frais liés à la location.

Cependant, le prêt relais présente également plusieurs inconvénients. Généralement, le taux d’intérêt du prêt relais est supérieur à celui d’un emprunt immobilier traditionnel. Il oscille souvent entre 1,45% et 1,75%, excédant le taux d’un crédit immobilier classique de 0,10% à 0,30%. De plus, la banque exige une assurance emprunteur pour couvrir les risques d’invalidité, de décès ou de perte totale et irréversible d’autonomie. Enfin, en cas de non-vente du bien, l’emprunteur doit rembourser le prêt relais, ce qui peut entraîner des difficultés financières.

🔗 FAQ – Questions fréquemment posées sur le prêt relais

🏠 Qu’est-ce qu’un prêt relais ?

Le prêt relais est un emprunt immobilier temporaire qui permet d’acheter un nouveau bien avant d’avoir vendu son logement actuel. La banque avance généralement 50 à 80% du prix de vente prévu de votre bien actuel.

⏰ Quelle est la durée d’un prêt relais ?

La durée est généralement de 12 à 24 mois, avec la possibilité de renouvellement une fois. La plupart des banques accordent initialement un prêt relais d’un an.

💰 Comment sont calculées les mensualités ?

Pendant la période du prêt relais, vous ne remboursez que les intérêts et l’assurance. Le capital est remboursé en une seule fois lors de la vente de votre bien actuel.

📋 Quels sont les différents types de prêts relais ?

- Prêt relais sec : avance sur une partie du prix de vente, idéal quand la vente couvre entièrement le nouvel achat

- Prêt relais adossé : couplé à un prêt immobilier classique quand le nouveau bien coûte plus cher

- Prêt relais à franchise : les intérêts sont remboursés avec le capital à la fin

📊 Quel est le taux d’intérêt d’un prêt relais ?

Le taux oscille entre 1,45% et 1,75%, soit 0,10% à 0,30% de plus qu’un crédit immobilier traditionnel. Ce surcoût s’explique par le risque plus élevé pour la banque.

💸 Quels sont les frais à prévoir ?

- Les intérêts du prêt

- L’assurance emprunteur obligatoire

- Les frais de dossier

- Les frais de garantie

- D’éventuelles pénalités de remboursement anticipé

✅ Quels sont les avantages du prêt relais ?

- Achat immédiat sans attendre la vente

- Pas de frais de location temporaire

- Évite de manquer une bonne opportunité d’achat

- Pas de garantie réelle exigée

⚠️ Quels sont les risques ?

- Taux d’intérêt plus élevé qu’un prêt classique

- Assurance emprunteur obligatoire

- Risque de difficultés financières si le bien ne se vend pas

- Coût total élevé en cas de vente tardive

💡 Comment minimiser le coût d’un prêt relais ?

- Vendre rapidement son bien actuel

- Négocier le taux avec plusieurs banques

- Comparer les offres d’assurance

- Faire appel à un courtier immobilier

- Évaluer précisément la valeur de son bien

🏃 Peut-on rembourser un prêt relais par anticipation ?

Oui, mais il faut comparer les frais de remboursement anticipé aux intérêts restants pour s’assurer que l’opération soit avantageuse financièrement.

👤 Qui peut bénéficier d’un prêt relais ?

Tout propriétaire souhaitant acheter un nouveau bien avant la vente de son logement actuel, à condition d’avoir un profil financier solide et une capacité de remboursement suffisante pour assumer temporairement deux biens.